副業を行う方のふるさと納税について

〇ふるさと納税とは?

「納税」という言葉がついているふるさと納税ですが、実際には、都道府県、市区町村への「寄附」です。

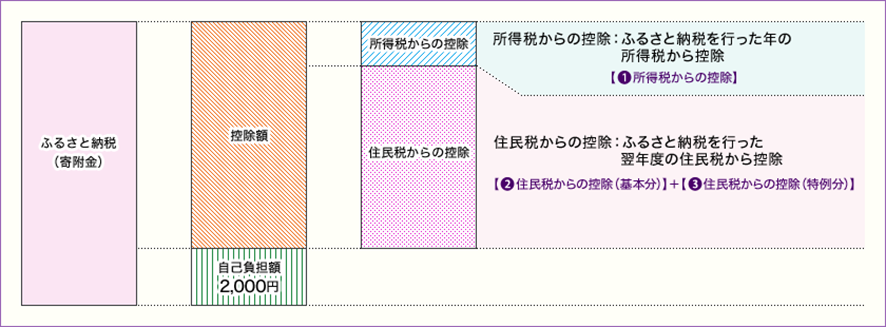

一般的に自治体に寄附をした場合には、確定申告を行うことで、その寄附金額の一部が所得税及び住民税から控除されます。ですが、ふるさと納税では原則として自己負担額の2,000円を除いた全額が控除の対象となります。

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

例えば、年収700万円の給与所得者の方で扶養家族が配偶者のみの場合、30,000円のふるさと納税を行うと、2,000円を超える部分である28,000円(30,000円-2,000円)が所得税と住民税から控除されます。

〇ふるさと納税の手続は?

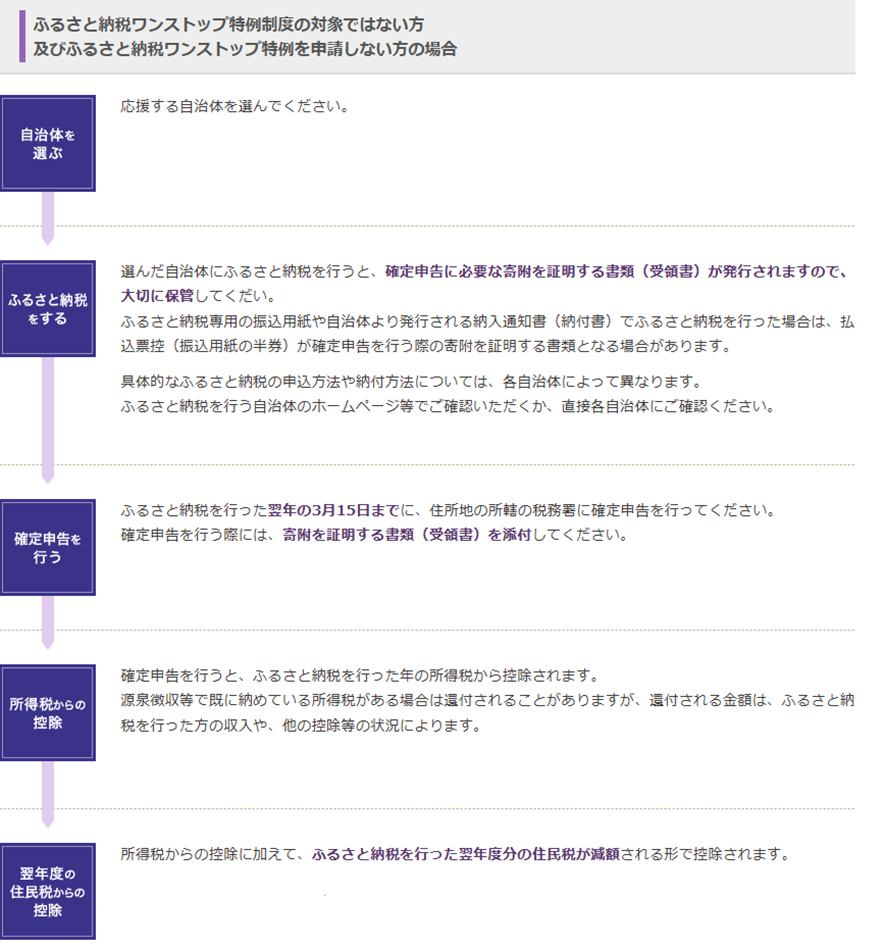

ふるさと納税による控除を受けるためには、原則として、ふるさと納税を行った翌年に確定申告を行う必要があります。

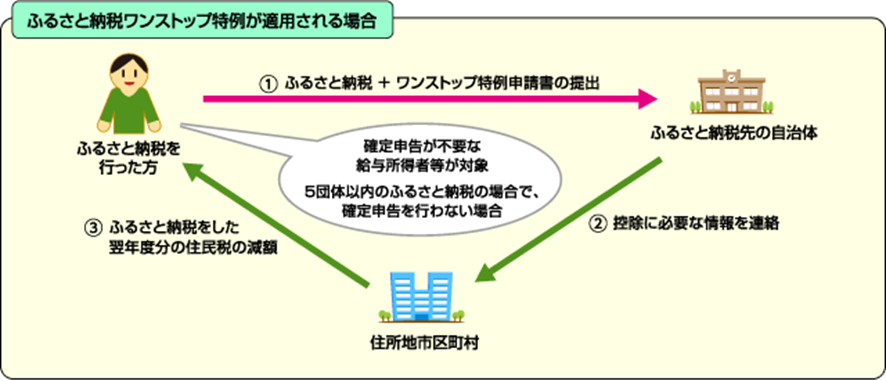

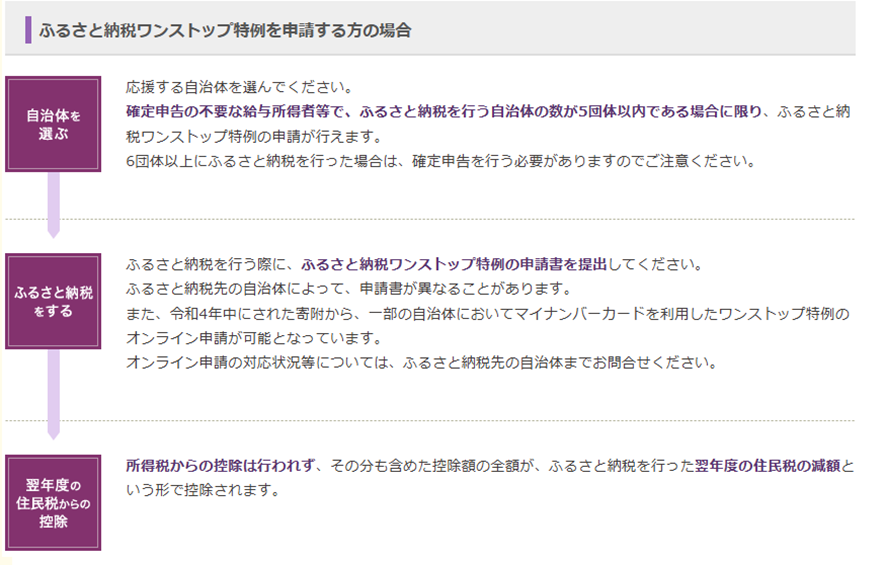

ただし、確定申告の不要な給与所得者等は、ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」を活用できます。

引用:総務省|ふるさと納税トピックス一覧|制度改正について(2015年4月1日) (soumu.go.jp)

ふるさと納税ワンストップ特例の適用を受ける方は、所得税からの控除は発生せず、ふるさと納税を行った翌年の6月以降に支払う住民税の減額という形で控除が行われます。

〇税金の控除 -2000円負担でのふるさと納税の上限額について-

ふるさと納税の控除額(所得控除、住民税の所得控除・税額控除)の計算は次の通り複雑ですが、源泉徴収票や確定申告書を参考に、ふるさと納税のポータルサイトなどにある試算フォームを活用して、実質2000円負担でふるさと納税ができる上限額などを試算することができます。

引用:総務省|ふるさと納税のしくみ|税金の控除について (soumu.go.jp)

(1)所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」

所得税からの控除額は、上記(1)の計算式で決まります。

なお、控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

住民税からの控除には「基本分」と「特例分」があり、それぞれ以下のように決まります。

(2)住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

住民税からの控除の基本分は、上記(2)の計算式で決まります。

なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

(3)住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は、上記(3)の計算式で決まります。

上記(3)における所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、上記(1)の所得税の税率と異なる場合があります。

(3)’住民税からの控除(特例分) = (住民税所得割額)×20%

特例分((3)で計算した場合の特例分)が住民税所得割額の2割を超える場合は、上記(3)’の計算式となります。

この場合、(1)、(2)及び(3)’の3つの控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。

〇副業を行う方のふるさと納税の注意点

・不動産投資や太陽光発電事業等の副業を行う給与所得者の場合、確定申告が必要となります。その場合、ワンストップ特例の申請を行っている場合でも、ふるさと納税による控除を受けるためには、確定申告での寄付金控除の手続きが必要です。確定申告の際に寄付金控除証明書が必要となりますので保管しておいてください。

・実質2000円負担でふるさと納税ができる上限額の試算方法が勤務先からの給与だけの方とは異なるため、ふるさと納税のポータルサイトなどにある試算フォームへの入力内容をよく確認する必要があります。

副業を行う方のふるさと納税額の試算の詳細については、弊所にお問い合わせください。

・副業を行う方に限りませんが、住宅ローン控除など、比較的大きな税額控除がある場合、給与額面から試算された思われるふるさと納税された金額が、実際には、実質2000円負担となる金額を上回っているケースがあります。